こんにちは、カナダ生活6年目のようぺーです。5年後ぐらいの住宅購入を見据えて、頭金は現金での積み立てを検討していました。

でも、色々と考えていると「5年間、キャッシュで積み立てるってちょっともったいなくない?」と思うようになりました。5年間だと、めちゃくちゃリスクをとれるわけではないですが、運用して一定のリターンを得るためには、まずまず期間があるなと。

一方で株とか債権のみだとリスクがありすぎて「元本割れ」をしてしまう可能性があるんですよね。それだと、「現金で積み立てていたほうが良かったじゃん!」となってしまい、リスクをとって運用した意味がなくなってしまいます。

で、ポートフォリオに関する海外のサイトを巡回していると、「オールシーズンズポートフォリオ」という運用スタイルを知りました。まぁ、日本でも有名なのでご存知の方も多いかもしれません。

このポートフォリオが目的にあっているかなと感じたので、年16,000カナダドル程度を積み立ていきます。

追記:2022年11月21日

金利上昇などにより前提条件がかなり異なってきたので、一旦現金で積み立てることにしました。しかしながら、状況によっては再度オールシーズンズに切り替えるかもしれません。

オールシーズンズポートフォリオについて

投資家のレイ・ダリオ氏が考案した、景気の波に左右じづらい堅牢なポートフォリオ。リーマンショックの時、米国株だけだと下落率が50%以上でしたが、オールシーズンズポートフォリオの場合は3〜5%程度の下落率となりました。

資産の乱高下がしづらいので、安定した運用をしやすくなっているので、個人投資家にはストレスなく取り組むことが出来ます。

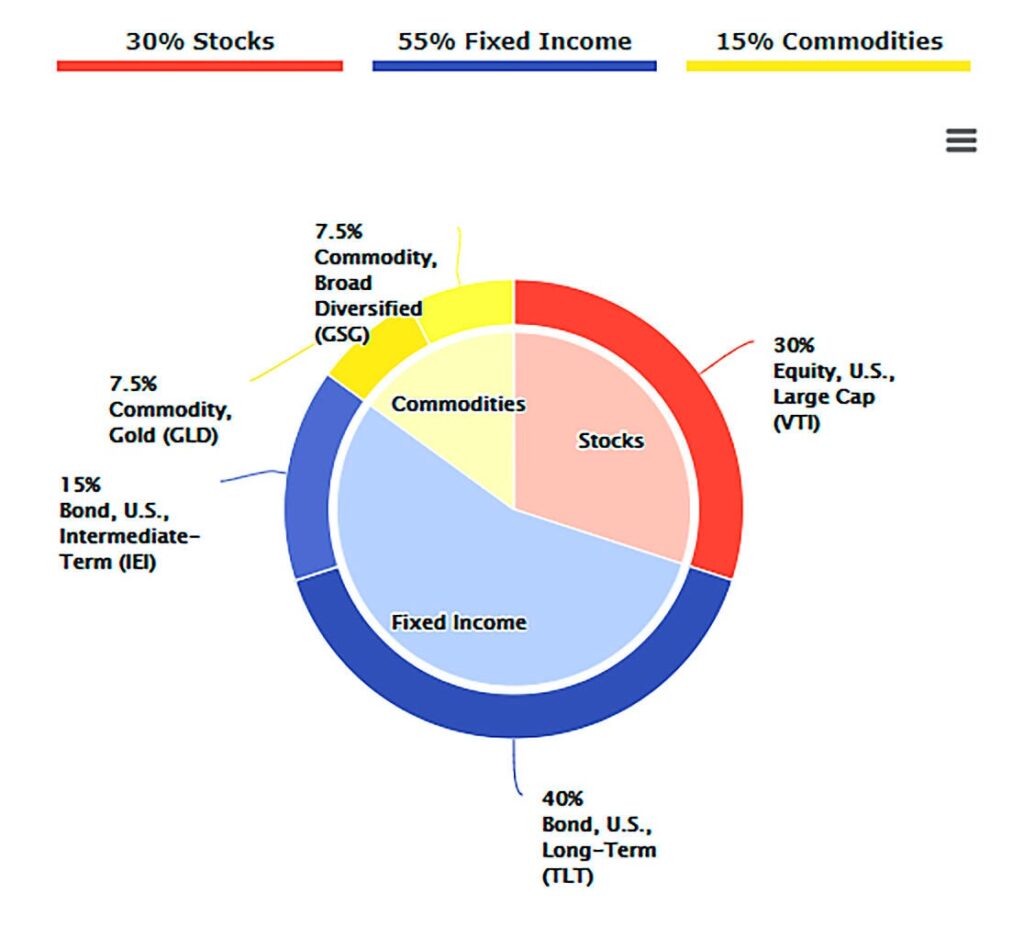

ポートフォリオの内訳

- 米国株 30%

- 米国債(7-10年) 15%米国長期債(20年〜) 40%

- 金 7.5%

- コモディティ 7.5%

金やコモデティなどを入れる事により、景気変動の波に対応しやすいポートフォリオとなっています。

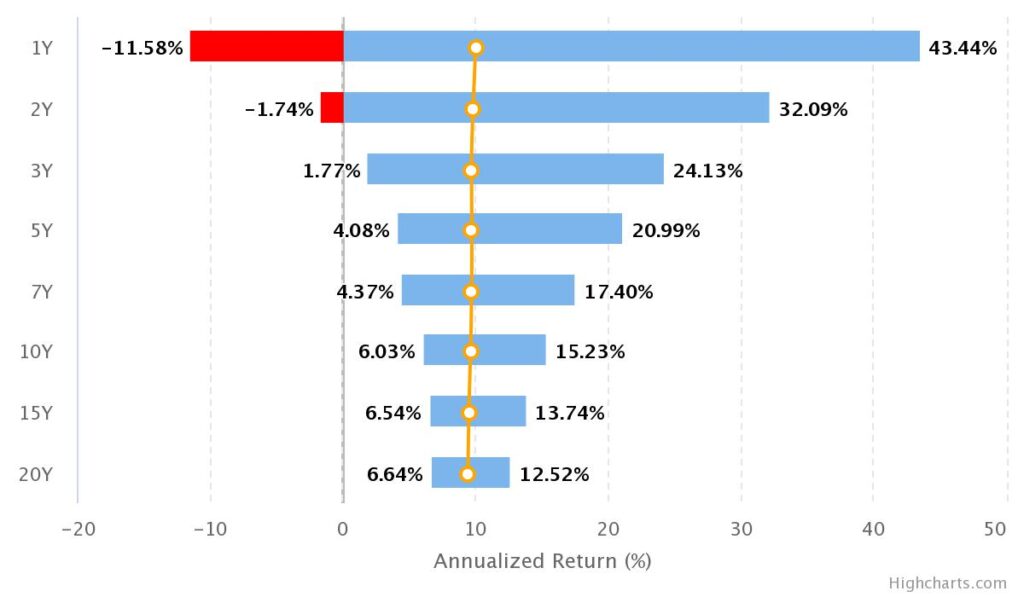

また、こちらがローリングリターンです。(運用後のリスクやリターンの幅について)

出典:Ray Dalio All Weather Portfolio: ETF allocation and returns

出典:Ray Dalio All Weather Portfolio: ETF allocation and returnsConsidering all3 years rolling periods, you would have obtained a positive returns 100.00% of times

過去のデータを遡ると3年以上運用すると、元本割れのリスクは消失します。個人投資家にとっては、元本割れのリスクが無いことは、安定感に繋がるのではないでしょうか。

特徴

- 下落率が低い

- 安定的なパフォーマンス

- ミドルリスク、ミドルリターン

格別リターンが高いわけではないのですが、僕のように資産形成を安定的に行いたい方には適しているポートフォリオかなと思います。

また、20年で運用した場合の期待リターンが6.64%〜12.52なので悪くない数字かなと個人的には思っています。

デメリットや注意点

- 株式100%と比較すると、リターンが低い

- 米国の成長性について

- 年1〜2回程度のリバランスが必須

歴史的に見て、株式100%の方が成長率が高いです。そのため、長期的な期待リターンが低くある一方で大幅な資産の乱高下を防ぐ事が出来る。

僕の目的としては頭金としては800万〜1000万円分を積み立てる予定です。仮に、1000万円分を株式100%で保有していた場合、600万円〜1400万円でといった振れ幅は結構精神的にキツイなと僕は思ってしまうんですよね

もちろん、現金に利確しておけば良い話なんですが、長期で低迷することも十分に考えられるので、利確したくても出来ない状況が考えられます。

また、今後の米国の成長性をウォッチする事とリバランスについても忘れてはいけない、要素をなっています。

こんな人におすすめ

- 50代以降で安定的なリターンを求めたい人

- 資産の値動きを抑えたい人

- 集中投資に抵抗感がある人

比較的にリスク許容度がそこまで高くなく、価格の変動を気にしてしまうタイプの人にとっては最適なポートフォリオだと思っています。逆にいうと20〜30代の独身で積極的にリスクが取れる方は株式80〜100%でも問題ないかなと。

そのほうが、基本的には時間を長く取れる方がリターンも最大化しやすいので、リスクもとりやすくなる。ちなみに、僕は5年後ぐらいの資産形成用としていますが、人によっては現金で積み立てた方が安心感があって良いと思います。

自分のリスク許容度の見直しにはこちらの記事をご参考どうぞ。カナダ生活での話となっていますが、日本に住んでいる方にとっても参考になると思います。

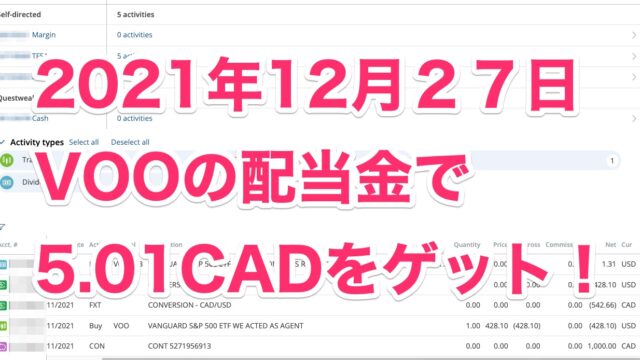

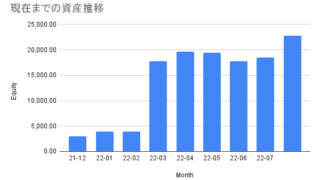

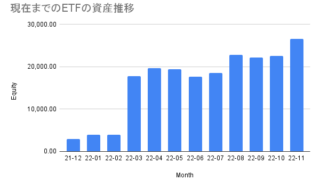

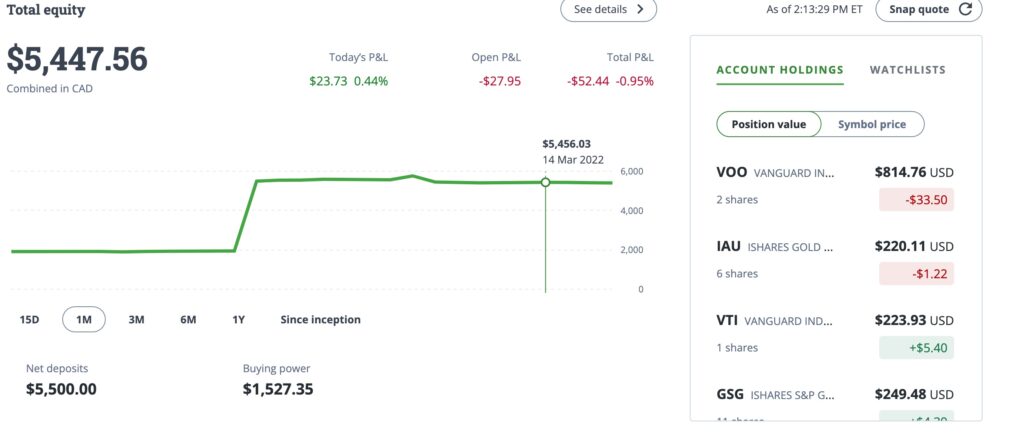

オールシーズンズポートフォリオの運用状況(2022年3月)

こちらは、まだ始めたばかりなので、状況は随時アップデートしていけたらなと思います。

ちなみにゴールドに関してはGLDの経費率が0.4%でしたが、経費率の関係でIAUを組み入れています。IAUは経費率が0.25%であり、GLDに比べて0.15%経費率が安いし、パフォーマンスに対した差がありませんでした。

そこまで、長期で運用するわけではないので、どちらを選択してもパフォーマンスに大きな差が出るわけではないので、GLDを組み入れても大きな問題でないと思います。

2026年ぐらい目処に運用してみます。

今回、債権とゴールドをを初めて購入したのでどういったパフォーマンスになるのか非常に楽しみです。下落局面でのパフォーマンスの悪化を抑えてくれるか、多少の不安はありますが。

ちなみに、今回のバックテストのデータの詳細は下記のサイトにて確認する事ができます。年別の期待リターンや下落率なども比較できるので、非常に面白いと思いますよ

参考:Backtest Portfolio Asset Allocation

関連記事↓

カナダ生活での僕の投資の方針について書いています。